L’economia, la finanza, il mondo reale: lo stridore dei mercati in tempo di Covid-19

Settimanale metalli non ferrosi LME - Commento dell’8 giugno 2020

Pubblicato da Cosimo Natoli. .

LME Non Ferrosi Analisi settimanale LME

DINAMICA SETTIMANALE

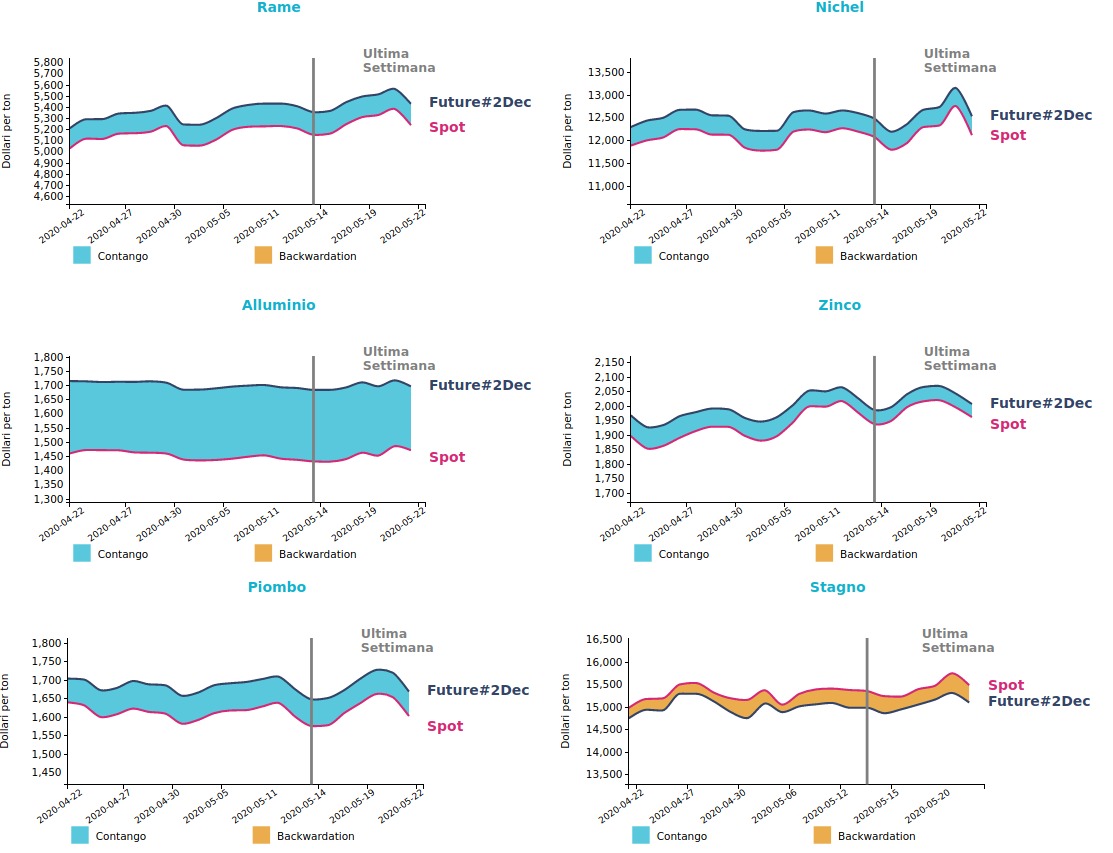

La scorsa settimana, rispetto alla precedente (venerdì su venerdì), c’è stato un rialzo dei prezzi che ha interessato 6 metalli su 6. In evidenza il rialzo del nichel, seguito dall’alluminio. Le quotazioni dell’indice LMEX sono salite fino a quota 2600 $. L’indicatore di momentum che misura la forza del trend in atto è vicino alla zona ipercomprato. La chiusura settimanale è sopra le medie mobili a 10, 20, 40 giorni (indicazione rialzista). L’indice ha recuperato circa il 50% del valore perso a causa della pandemia.

COMMENTO MACROECONOMICO E PROSPETTIVE

La settimana scorsa ha visto un buon rialzo delle principali borse internazionali e anche delle borse merci, con particolare riguardo a quelle dei metalli. La Borsa di Wall Street ha inanellato 50 giorni di rialzo come raramente si era visto, con un +45% rispetto ai minimi 2020. Le Borse europee, dai minimi di marzo, hanno recuperato oltre il 30%, con Francoforte che ha toccato il 40%.

Per quanto riguarda le materie prime, il CRB Index, indice generale delle commodity curato da Reuters, dai minimi 2020, ha recuperato il 33%, anche grazie al rialzo dei prezzi del petrolio dopo i minimi toccati ad aprile, quando il WTI è andato a zero e il Brent a 16 $.

LMEX, indice dei metalli non ferrosi quotati a Londra, ha recuperato il 14%. Tra i non ferrosi il rame ha recuperato il 28%, il nichel 18% e l’alluminio l’8%. Tra i metalli preziosi l’oro ha registrato una performance del +24% tra minimo e massimo.

Se guardiamo l’economia delle banche centrali e dei governi dei singoli paesi, da quando è scoppiata la pandemia, è stato un susseguirsi di annunci di stanziamenti per diverse migliaia di miliardi. In Europa, Paesi come Germania, Francia e Italia hanno stanziato centinaia e centinaia di miliardi per sostenere l’economia, messa a dura prova dal virus, senza curarsi dell’impennata del debito pubblico. L’Unione Europea è diventata il maggiore emittente sovrannazionale, superando anche le due potenze commerciali mondiali USA e Cina.

Le banche centrali più importanti, come FED e BCE, hanno portato i tassi di interesse in territorio negativo e annunciato QE imponenti, maggiori di quelli varati nella crisi 2008-2009. La BCE nei giorni scorsi ha aggiornato la sua stima e ha indicato in –8.7% il ribasso del PIL, con una possibile ripresa del 5.2% nel 2021 e del 3.3% nel 2022. Per l’Italia la stima è di –9.5% nel 2020. Le cose non vanno meglio nel resto del mondo.

Se si guarda alle aziende, in Italia, Confindustria denuncia un calo di fatturato del 36%, e un calo del 38% delle ore lavorate durante la fase di pandemia. Situazione ancora più grave nel commercio, dove molte aziende hanno abbassato la saracinesca per il lockdown e non l’hanno più riaperta. L’INPS ha fornito il dato delle ore autorizzate di cassa integrazione nel mese di aprile: 835 milioni, equivalenti a un +3000% rispetto allo stesso periodo 2019.

La maggior parte delle aziende nelle ultime settimane ha riaperto, ma questo non vuol dire che si è tornati alla normalità. Oltre agli ordini, manca soprattutto la liquidità. I soldi annunciati dai governi non sono ancora stati interamente stanziati. Si spera comunque in un parziale recupero economico nella seconda parte dell’anno.

Più volte ci siamo occupati del divario tra l’economia, la finanza e il mondo reale, per ribadire lo stridore esistente tra queste realtà, che pure sono, o dovrebbero essere, in qualche modo collegate tra loro. I trend dei mercati finanziari anticipano sempre i trend dei mercati fisici. Dunque la domanda è: cosa c’è dietro i rialzi delle borse, comprese quelle merci?

Sicuramente c’è una parte della liquidità immessa sul mercato dalle banche centrali. Poi c’è la liquidità dei grandi hedge fund e, infine, la liquidità del mondo del risparmio in generale, che è in cerca di rendimenti che le obbligazioni, pubbliche e o private, non possono più dare. Queste, infatti, devono fare i conti con i tassi di interesse vicini allo zero delle principali economie mondiali. E allora si accetta un livello di rischio più alto e si investe nelle borse azionarie. Così succede, tra l’altro, che il rapporto tra prezzo e utile a Wall Street voli ai massimi da oltre 20 anni. Quando le quotazioni sono sui minimi (come è successo tra marzo e aprile), si compra. Quando, invece, arrivano bad news particolarmente importanti (come è successo a gennaio con l’annuncio del Covid-19 a Wuhan), allora si vende.

Andamento dei mercati finanziari e delle materie prime

Per quanto riguarda i prezzi dei metalli non ferrosi, che hanno messo a segno un buon rialzo, pensiamo che, al momento, questi scontino:

- i tagli produttivi fatti dai gruppi minerari

- la fine del lockdown nelle aree economicamente più sviluppate

- la ricomposizione delle scorte

- e, soprattutto, le aspettative di recupero dell’attività manifatturiera in settori importanti, come automotive, costruzioni, packaging.

Questi settori potranno contare sugli stimoli monetari dei governi per rilanciare la domanda.

Quindi, la prosecuzione del trend rialzista dei metalli, che ormai appare consolidato, dipenderà da quanto queste aspettative si concretizzeranno giorno dopo giorno.

L’indice LMEX, ha chiuso la settimana in rialzo e si trova sui massimi da febbraio, grazie ai rialzi di tutti i metalli. Trend decisamente rialzista che può continuare.

Il CRB Index ha chiuso la settimana in rialzo e sui massimi da marzo. Trend rialzista che può continuare.

Petrolio: prezzi in rialzo. Trend rialzista che può continuare.

Gas naturale: prezzi in ribasso. Trend laterale.

Metalli preziosi: prezzi in ribasso.

Mercati valutari: dollaro ancora in ribasso (da tre settimane consecutive) ed euro in rialzo.