L'andamento del prezzo del carbone sui mercati internazionali

L'andamento del prezzo del carbone sui mercati internazionali

Pubblicato da Matteo Cavallo. .

Carbone Determinanti dei prezziIl carbone è una delle materie prime più importanti per l'intero comparto industriale, dalla produzione di energia all'inserimento nelle leghe di metallo fino a giungere al suo utilizzo come fertilizzante. Nonostante i problemi di impatto ambientale legati al suo impiego e alla sua estrazione, rimane una delle materie prime più scambiate sul mercato internazionale. In questo articolo verrà presentato l'andamento del prezzo del carbone, dapprima mettendo in relazione due differenti fonti e poi analizzandolo sotto il profilo finanziario, prendendo in considerazione i contratti futures.

L'andamento del prezzo del carbon fossileEsistono due “macro-famiglie” di carbone: quello fossile (lignite, litantrace, antracite e torba) e quello non fossile (coke e storta) . Tra questi si è scelto di analizzare la litantrace (fossile) per tre ragioni:

- è il carbone più diffuso in natura e quindi il più scambiato sul mercato;

- può essere utilizzato sia per la produzione di energia che per la produzione del coke, impiegato in siderurgia;

- rappresenta un prezzo guida seguito dai prezzi delle altre tipologie di carbone; infatti, i diversi carboni sono beni sostituti che possono essere utilizzati parzialmente uno in sostituzione dell'altro.

Confronto tra due fonti: ULPA e ATC

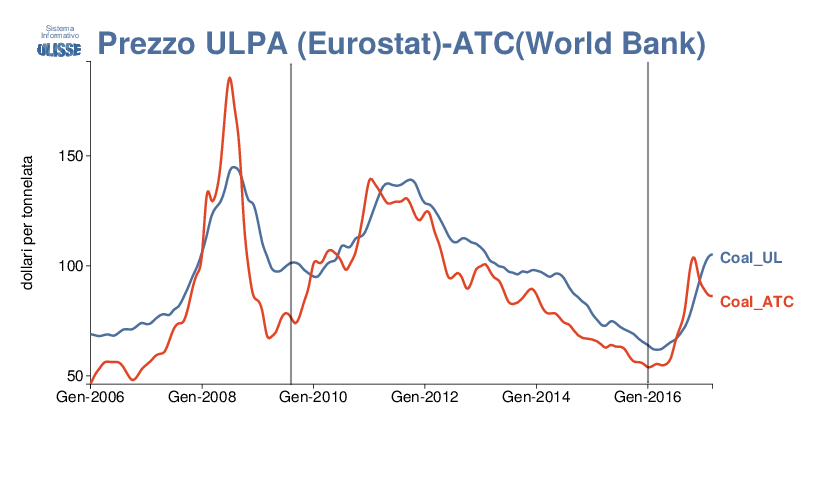

Di seguito è mostrato il grafico dell'andamento del prezzo del carbone risultante da due fonti doganali differenti: la prima di elaborazione ULPA (Sistema Informativo Ulisse) sulla base dei dati Eurostat di importazioni UE, la seconda riferita ai prezzi all'esportazione dell'Australian Thermal Coal, i cui dati sono diffusi dal World Bank.

|

|---|

| Figura 1: L'andamento internazionale del prezzo del carbone (2006-2017) Fonte: Sistema Informativo Ulisse, World bank |

Dalla rappresentazione grafica emerge che:

- tra il 2006 e il 2009, il carbone ha affrontato un repentino apprezzamento in concomitanza della crisi finanziaria, con il picco massimo nella seconda metà del 2008 ( UPLA: quasi 140 dollari per tonnellata, ATC: 200 dollari per tonnellata);

- il periodo del 2010-2015 è stato caratterizzato da una nuova fase ciclica. Dopo un aumento di pari entità per le due serie (picco intorno ai 140 dollari), il prezzo del carbone ha subito un trend negativo importante iniziato nel 2011 e terminato a fine 2015 (punto di minimo: 65/70 dollari);

- nel periodo 2016-2017 si è registrato un aumento che ha interessato tutto il 2016, al quale è seguito un deprezzamento nei primi mesi del 2017, gia registrato nella serie ATC relattiva alle esportazioni australiane, mentre i prezzi delle importazioni UE stanno reagendo con un certo ritardo.

Il prezzo del carbone sembra essere in linea con l'andamento del cromo e dell'extra lega di acciaio inox.

I segnali del mercato finanziario: confronto tra i futures

Il mercato finanziario è una fonte informativa importante per il monitoraggio delle valutazioni che operatori specializzati hanno sulle dinamiche future dei prezzi di asset finanziari e materie prime. Per il mercato delle commodities esistono specifici contratti a scadenza che sono quotati sui mercati internazionali e che prendono il nome di futures. Tali contratti sono stipulati per consentire alle parti di vendere o acquistare ad una determinata data futura il bene oggetto del contratto nelle quantità e ad un prezzo stabilito al momento della stipula. Ciò che permette alle parti di stabilire il prezzo del bene è l'aspettativa sul valore (prezzo) futuro della merce sulla base delle informazioni1 che hanno a disposizione.

Il confronto tra i contratti futures a diverse scadenze permette di avere dunque un'informazione sulle aspettative di operatori specializzati2 su quel specifico mercato.

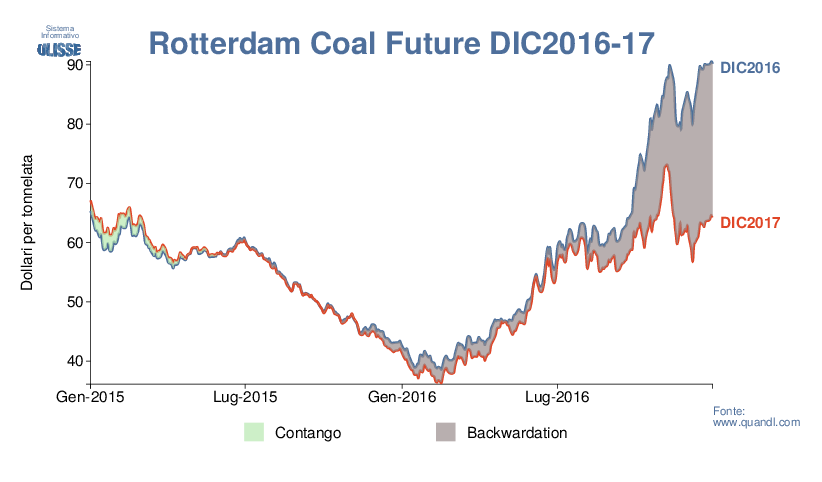

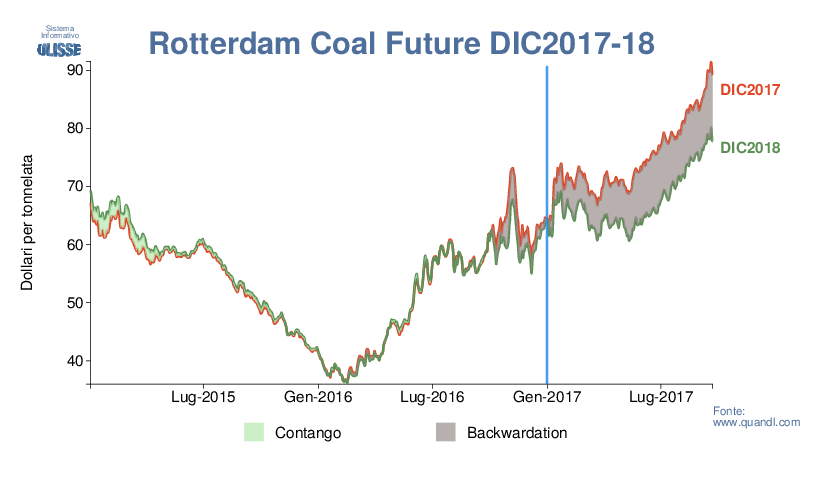

Di seguito sono stati riportati gli andamenti di contratti futures sul carbone (con scadenza dicembre 2016, 2017 e 2018), quotati sul mercato di Rotterdam dall'istituto finanziario ICE. Tali andamenti sono stati suddivisi in due grafici: il primo si riferisce ai contratti di dicembre 2016/17; il secondo a quelli di dicembre 2017/18.

|

|---|

| Figura 2: Confronto futures dicembre 2016-2017 Fonte: Sistema Informativo Ulisse |

Tra gennaio 2015 e la fine dello stesso anno i due futures mostrano sostanzialmente lo stesso andamento (deprezzamento fino ai 40 dollari per tonnellata). In questo periodo ha inizio una fase di backwardation che assume dimensioni importanti nella seconda metà del 2016. In particolare, nell'ultimo periodo il prezzo del contratto in scadenza raggiunge i 90 dollari mentre quello del futures con scadenza a un anno ha un prezzo notevolmente inferiore (intorno ai 65 dollari).

|

|---|

| Figura 3: Confronto futures dicembre 2017-2018 Fonte: Sistema Informativo Ulisse |

Anche nel caso rappresentato in Figura 3 si ha un andamento condiviso tra i due contratti fino alla fine del 2016. La dinamica che porta alla situazione di backwardation sembra la stessa di quella tra il contratto del dicembre 2016-17 ma ritardata di un anno. La linea blu verticale indica il livello di prezzo raggiunto dal future DIC2016 alla scadenza. Lo stesso livello è stato raggiunto dal contratto DIC2017 in questi giorni mentre invece il future DIC2018 ha un gap di circa 10 dollari per tonnellata.

In sintesi

La dinamica risultante dai diversi contratti futures è la stessa. In particolare considerando gli ultimi tre anni, si distinguono tre brevi fasi. La prima di forte deprezzamento (da 65/70 a circa 40 dollari) che termina nei primi mesi del 2016. La seconda, in cui si nota un apprezzamento costante protrattosi per quasi tutto l'anno con una flessione sul termine del 2016. L'ultima fase è caratterizzata da un andamento crescente piuttosto costante: tra giugno e settembre il prezzo del carbone del contratto DIC2017 ha raggiunto il livello del future DIC2016 prossimo a scadenza (90 dollari circa).

La dinamica condivisa dai tre contratti segnala la forte influenza che ciascun contratto ha sull'altro. Da questo punto di vista, tutti i contratti stanno segnalando dall'inizio del 2016 aspettative di aumenti di prezzo. Oltre alla dinamica, però, è fondamentale analizzare il livello dei diversi contratti. Questa analisi segnala nel corso del 2016 attese di aumenti del prezzo sopratutto a breve, con la scadenza a dicembre 2016 che ha superato i 90 dollari a tonnellata. Viceversa, lo scorso anno sia il prezzo del contratto con scadenza dicembre 2017 che quello con scadenza dicembre 2018 sono rimasti sotto ai 70 dollari, segnalando come la crescita del 2016 fosse giudicata di natura temporanea. In effetti, i prezzi rilevanti alla dogana nella prima parte del 2017 hanno registrato una flessione. Nel corso del 2017 però i prezzi dei contratti dicembre 2017 e dicembre 2018 sono continuati a crescere, con il primo che ha raggiungo i 90 dollari, mentre il secondo non ha superato gli 80 dollari. L'aspettativa degli operatori su questi mercati è quindi di un nuovo aumento dei prezzi del carbone nella seconda parte del 2017, a cui seguirà una fase di leggera debolezza nel corso del 2018.

(1) In ambito di commodities, ciò che determina le aspettative future dei prezzi è strettamente collegato alla scarsità delle materie (economia reale) e quindi alla legge di domanda-offerta.

(2) La differenza di prezzo tra i contratti a lungo e a breve può tradursi in due situazioni differenti:

- contango, situazione in cui il prezzo del contratto a scadenza più lunga è maggiore rispetto a quello a breve. Questa è considerata la situazione “normale”, in quanto maggiore è il “tempo di magazzino” maggiori sono i costi;

- barckwardation, situazione in cui il prezzo di breve è maggiore rispetto a quello con scadenza di lungo periodo. Tale situazione può essere interpretata semplicemente come l'espressione di una forte domanda del bene con scadenza più vicina.